-

今年收购非上市生物技术公司的交易显著增加,这一现象是由于IPO放缓所推动的。

-

Genmab收购普方生物是今年非上市公司的最大的一笔并购交易。

-

未来将有更多进入后期临床阶段的未上市公司可以并购。

-

并购热点已从肿瘤转向免疫

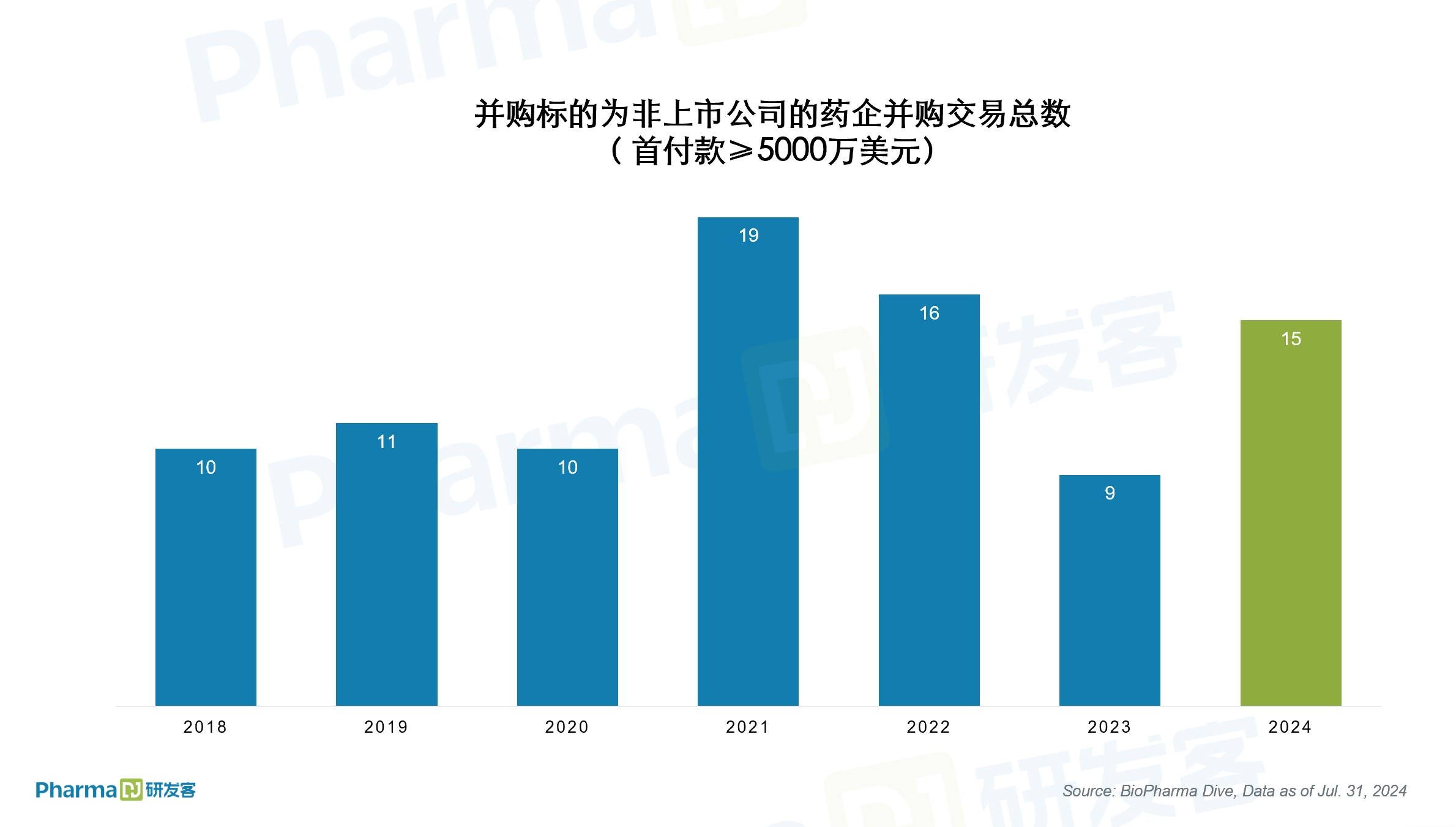

过去十年来,并购小型的初创生物技术公司是跨国大药企寻求创新的重要方式,这些交易集中在开发用于癌症、罕见病和免疫炎症治疗的创新疗法的公司。虽然2021年以来这类交易有所下降,但今年并购交易正在复苏,而这一现象是由未上市的初创生物技术公司推动的。

拓展阅读

BioPharma Dive的数据显示,截止今年7月底,全球共有28笔首付款超过5000万美元的药企并购交易,其中15笔并购标的是尚未上市的生物技术公司。投行 Jefferies 的分析师在上个月的一份研究报告中指出,今年并购初创公司占全部交易的比例是自 2015 年以来任何一年中最高的。

从交易额看,Genmab 18亿美元收购普方生物是今年非上市公司的最大的一笔并购交易。

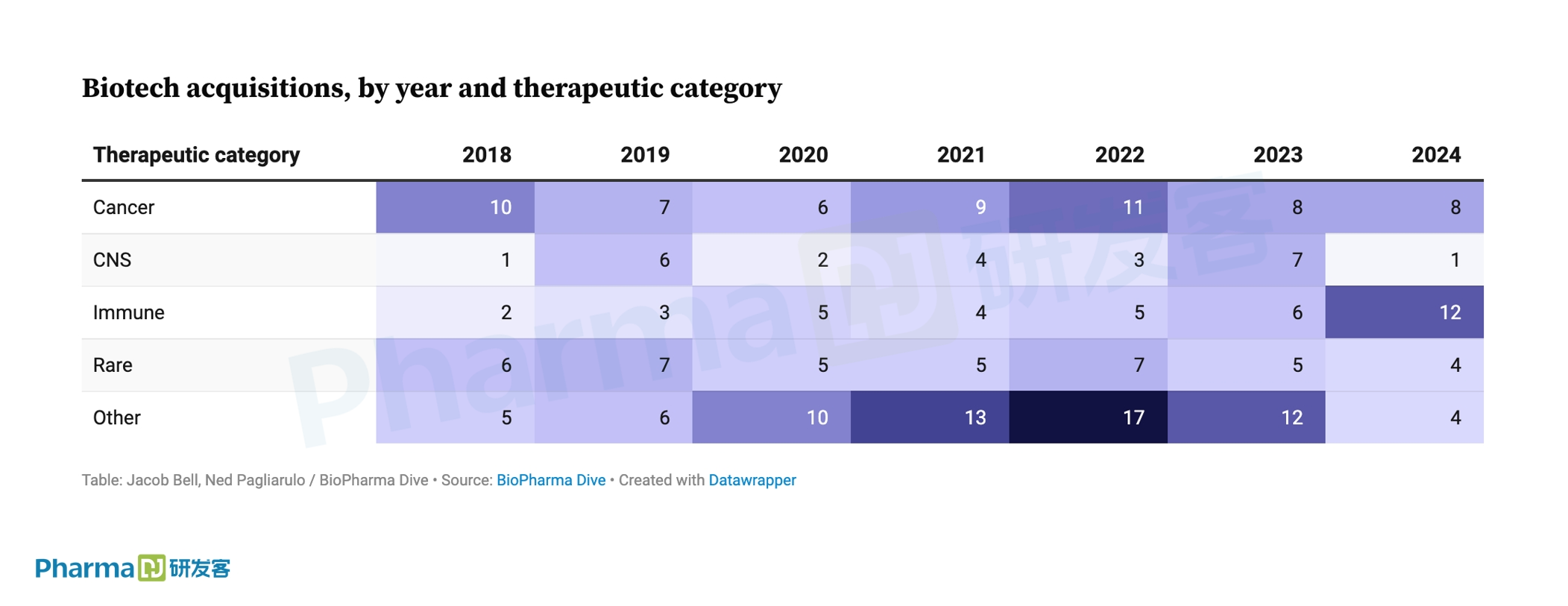

产品方面,跨国大药企热衷的产品开始转向免疫领域,同时也对抗体药物偶联物等新疗法有兴趣。此外,之前因屡屡失败而被大药企放弃的神经科学领域,在2024H1仍未见并购踪影,7月下旬则再次开始吸引买家。

IPO放缓是主因

通常而言,跨国药企优先选择的并购对象是在欧美、尤其是美国资本市场上市的生物技术公司。然而,过去几年美股的低迷以及由此带来的IPO放缓导致大量初创药企等待合适的时机,并未早早上市。因此,被收购的15家未上市公司中,只有两家公司产品处在临床前阶段,且大多数产品均准备或已进入2期研发。

但中后期的临床研究及商业化阶段都需要大量的资金。据报道,6月被艾伯维收购的Celsius Therapeutics最初并未打算出售,但在募集资金上遇到了困难,去年因此裁掉了75%的员工,并停止了几乎所有的早期研发项目。最终在完成1期研究后,该公司选择出售给艾伯维。

5月被Biogen收购的HI-Bio去年就报告了在研单抗的两项2期研究取得成功。该公司CEO Travis Murdoch当时表示,IPO并不是该公司的主要考虑,“开展多个 3 期试验和为商业化做准备需要大量融资,公司必须在股东、员工和药物研究的未来之间寻找平衡。”获得2期数据是“一个非常自然的转折点”,之后“经常会发生收购”。

另一方面,未上市公司背后的投资方也愿意接受并购交易。Novo Holdings高级合伙人Naveed Siddiqi表示,风险投资基金的有限合伙人在“寻求流动性”。在IPO前景不明朗的情况下,交易为投资公司提供了另外一种获得回报的方式。

与此同时,大药企也乐意收购非公开上市的初创公司,因为相对收购上市公司,未上市的公司价格可能更便宜。

3月,阿斯利康以8亿美元首付款收购了罕见病药物开发公司Amolyt Pharma,Amolyt的资产处在3期阶段。而产品同处在3期开发阶段、今年被收购的另外两家上市公司Morphic Holding 和 Alpine Immune Sciences ,收购金额分别高达32亿美元和49亿美元。

Novo Holdings投资了Amolyt。来自该投资公司的Siddiqi表示,正常情况下, Amolyt 会是一家上市公司, “由于市场关闭,后期还有更多已进入后期临床开发阶段的未上市公司可以作为收购标的”。

中国公司加入交易

今年非上市公司并购交易金额最大的一笔发生在普方生物。Genmab以18亿美元的现金收购了这家临床阶段的非上市公司。

普方生物总部位于美国西雅图,在苏州有研发中心,拥有创新ADC技术平台和多个ADC候选药物,其中三个已经进入临床阶段。根据公开披露信息,2021年至今,该公司共获得融资2.47亿美元,礼来亚洲基金是其最大的股东。

随着国内A股和港股市场对非盈利生物技术公司IPO的收紧,去年底开始,中国初创药企也开始加入到并购交易中。

截止目前,除普方生物外,另有信锐诺医药和葆元医药也被外资药企收购。

免疫成并购热点

BioPharma Dive的统计数据显示,截止目前,在所有首付款达5000万美元的并购交易中,12笔涉及免疫领域,占总交易的41%。而曾经大热的癌症领域以8笔交易位居第二。

在涉及非上市公司的交易中,这一趋势更为明显。上半年15笔首付款达5000万美元的非上市公司交易中,8笔涉及免疫领域,仅有3笔交易为肿瘤相关(见下图)。

编辑 | 姚嘉

yao.jia@PharmaDJ.com

访问研发客网站,深度报道和每日新闻抢鲜看